Блог им. amigotrader |Итоги 1 полугодия + SMARTLAB CONF

- 03 июля 2023, 10:54

- |

Полгода назад, в итогах 2022, рассчитывал заработать на росте. Как в спекуляциях, так и в инвестициях. Так и получилось. Все плюсит. Но по-разному.

1)Наиболее диверсифицированный спекулятивный портфель при работе от лонга несильно обогнал индекс. Расчет на большую прибыль разбился о низкую волатильность. В итоге рост идет по принципу “два шага вперед — шаг назад”. Выматывает.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Блог им. amigotrader |Мои итоги 1 квартала 2023

- 04 апреля 2023, 10:44

- |

В текущем обзоре модифицировал публикуемую табличку с результатами. Привожу показатели всех аудированных на Комоне стратегий, включая инвестиционные.

Показатели спекулятивных стратегий возвращаются в норму. В прошлом году произошел перекос. Формально менее рисковые стратегии (2) и (3) показали лучшие показатели, чем портфель стратегий с большим риском (1). Связано было с перевесом лонгов в акциях в последнем. Сейчас же рынок возвращается в нормальное состояние и перекос уходит.

Печалит пока торгуемый портфель голубых фишек (5). Минусит все, кроме Сбера, который в прошедшем квартале вытянул портфель в ноль. Полагаю, что оживление в первом квартале — лишь начало, и заработают и остальные инструменты.

Интересно сравнить динамику при торговле Si (3) и Юанем (4). Настройки стратегий одинаковые, лимиты тоже. Юань выигрывает с большим преимуществом. Похожая картина была и в четвертом квартале прошлого года.

Вижу две возможные причины подобных расхождений. Первая. Административное выключение бакса из экономических отношений ведет к слому найденных ранее неэффективностей. Вторая. Юань менее ликвиден, поэтому более неэффективен. Склоняюсь все-таки к первой.

( Читать дальше )

Блог им. amigotrader |Мои итоги 1 квартала 2022

- 01 апреля 2022, 11:57

- |

Первый квартал оказался довольно удачным. +14,9% по основному комоновскому счету.

В первой половине января получил сильнейший распил (DD — 13,9%), поскольку лимиты на лонг велики. Во второй половине месяца вышел в ноль. Сыграл лонг начавшегося движения в Si и шорт небольшими объемами.

В феврале аккуратно шортил фьючи на акции и лонговал Si. В момент максимальной турбулентности заработал. Не так сильно, как хотелось бы. Зато жестко контролировал риск.

( Читать дальше )

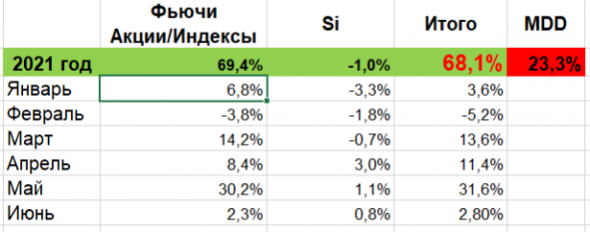

Блог им. amigotrader |Мои итоги 2кв 2021 + #конфасмартлаба

- 01 июля 2021, 11:47

- |

Довольно удачный квартал. +50,1% за три месяца.

Уже в апреле был доволен. ВТБ, ГМК. Системы переходили с одного трендового инструмента на другой.

В мае подоспели Сбер и ГП, инструменты с максимальными лимитами. И получился выброс доходности.

Почему довольно высокий доход на невыразительном рынке? Две причины

а) В разделе Акции/Индексы настройка систем на лонг в ущерб шортам полностью оправдался. Хотя по шортам постепенно увеличиваю лимиты. И, как следствие, несу дополнительные убытки.

б) Среднее время в позиции (6-7 дней по этому году) позволяет удерживать инструменты длительное время. Почти без распила. Как Сбер и ГП, которые начал набирать еще в середине апреля.

По Si отбил убытки первого квартала. Лонг заработал в начале апреля, шорт давал с начала мая. Невыразительная доходность обусловлена перекосом в сторону лонга. Примерно в пропорции 3:1

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс